Zastanawiasz się, ile pieniędzy faktycznie trafi na Twoje konto z umowy zlecenia? Różnica między kwotą brutto a netto może być spora i często zaskakuje. W tym artykule, jako Inga Jasińska, wyjaśnię Ci krok po kroku, jak obliczyć swoje wynagrodzenie netto, uwzględniając wszystkie składki i podatki, abyś zawsze wiedział, czego się spodziewać.

Ile netto z umowy zlecenia? Twoja wypłata zależy od składek i statusu!

Kwota brutto na umowie zlecenia to suma, którą zleceniodawca deklaruje jako Twoje wynagrodzenie przed odliczeniem jakichkolwiek potrąceń. Natomiast kwota netto, często nazywana „na rękę”, to faktyczna suma, którą otrzymujesz po odjęciu wszystkich obowiązkowych składek i zaliczek na podatek.

Dlaczego te kwoty się różnią? To proste z Twojego wynagrodzenia brutto, zgodnie z polskim prawem, muszą zostać odprowadzone składki na ubezpieczenia społeczne (ZUS), składka zdrowotna oraz zaliczka na podatek dochodowy. To właśnie te potrącenia sprawiają, że kwota „na papierze” jest wyższa niż ta, którą widzisz na swoim koncie bankowym.Co składa się na potrącenia z umowy zlecenia?

Zanim Twoje wynagrodzenie brutto trafi na konto, przechodzi przez proces „oczyszczania” z szeregu obowiązkowych obciążeń. To właśnie te „niewidzialne” dla wielu koszty składki na ubezpieczenia społeczne, zdrowotne oraz zaliczka na podatek decydują o tym, ile faktycznie otrzymasz.

Składki ZUS to nic innego jak Twoja inwestycja w przyszłość i zabezpieczenie socjalne. Dzięki nim masz prawo do emerytury, renty, a w przypadku dobrowolnego ubezpieczenia chorobowego, także do zasiłków w razie choroby czy macierzyństwa.

Składki na ubezpieczenia społeczne (ZUS)

Z tytułu umowy zlecenia, jeśli jest to Twój jedyny tytuł do ubezpieczeń (lub nie spełniasz warunków do zwolnienia, np. statusu studenta), obowiązkowe są następujące składki finansowane przez zleceniobiorcę:

- Ubezpieczenie emerytalne: 9,76% podstawy wymiaru.

- Ubezpieczenie rentowe: 1,5% podstawy wymiaru.

Warto pamiętać, że podstawa wymiaru tych składek to zazwyczaj kwota brutto Twojego wynagrodzenia.

Ubezpieczenie chorobowe jest dla zleceniobiorcy dobrowolne, ale jego opłacanie (w wysokości 2,45% podstawy wymiaru) daje Ci prawo do zasiłków, np. chorobowego, macierzyńskiego czy opiekuńczego. Decydując się na nie, zwiększasz swoje bezpieczeństwo finansowe w trudnych sytuacjach życiowych. Co ważne, składka chorobowa, podobnie jak emerytalna i rentowa, pomniejsza podstawę opodatkowania.

Składka na ubezpieczenie zdrowotne

Kolejnym obowiązkowym potrąceniem jest składka na ubezpieczenie zdrowotne, wynosząca 9%. Jej podstawa wymiaru to kwota brutto pomniejszona o składki na ubezpieczenia społeczne (emerytalne, rentowe, chorobowe), które finansujesz jako zleceniobiorca. Niestety, w przeciwieństwie do wcześniejszych lat, od tej składki nie można już odliczać od podatku dochodowego, co ma znaczący wpływ na ostateczną kwotę netto.Zaliczka na podatek dochodowy (PIT)

Po odliczeniu składek ZUS i zdrowotnej, przychodzi czas na zaliczkę na podatek dochodowy (PIT). W Polsce obowiązuje skala podatkowa, a dla większości zleceniobiorców zastosowanie ma stawka 12% dotyczy ona dochodów do 120 000 zł rocznie.

- Standardowe koszty uzyskania przychodu (KUP) wynoszą zazwyczaj 20% od przychodu pomniejszonego o składki na ubezpieczenia społeczne finansowane przez Ciebie.

- W przypadku umów z przekazaniem praw autorskich, KUP mogą wynosić aż 50%, co znacząco obniża podstawę opodatkowania.

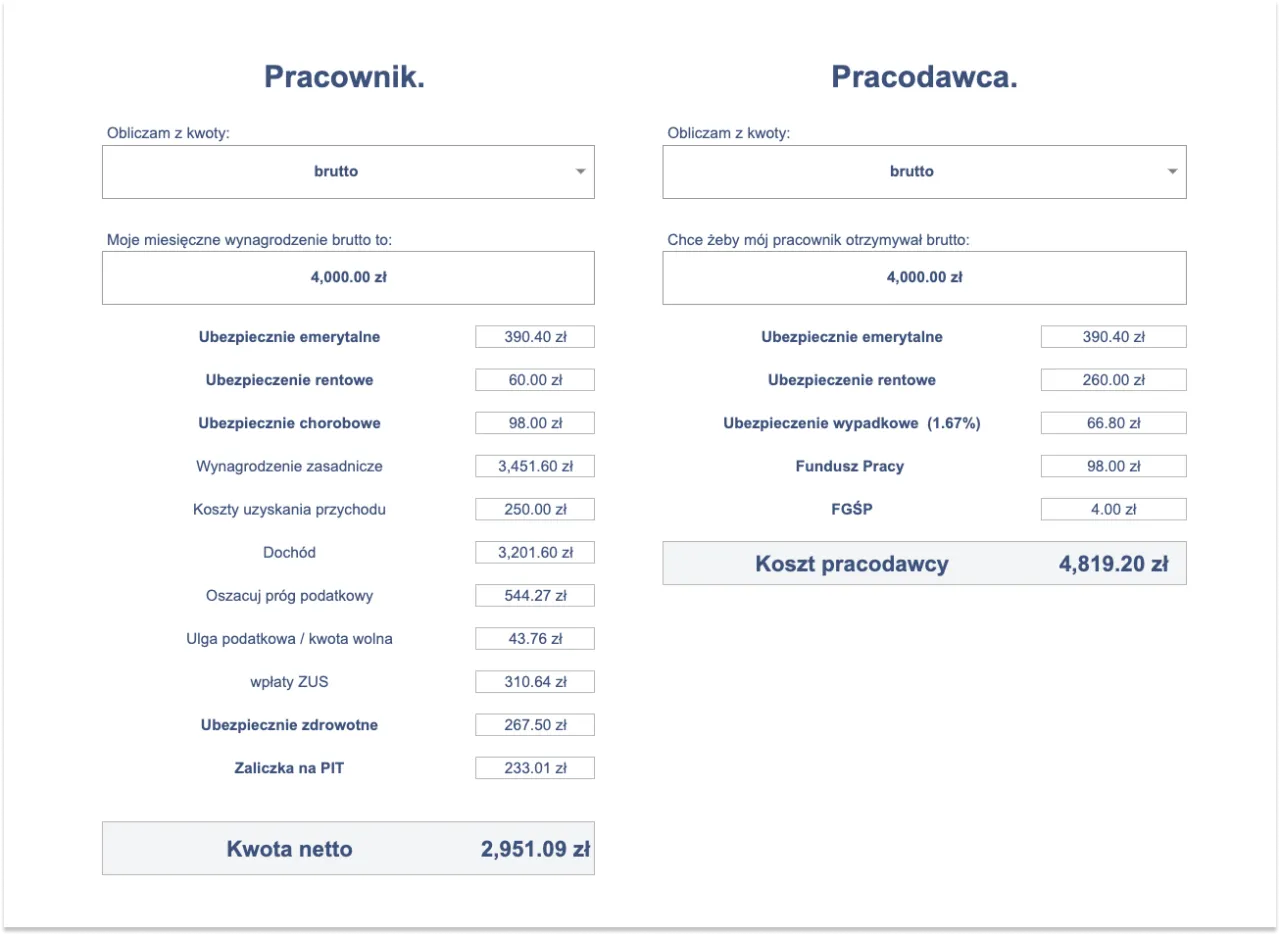

Jak obliczyć netto z brutto? Przykład krok po kroku

Zrozumienie mechanizmu obliczeń to podstawa. Zachęcam Cię do samodzielnego prześledzenia poniższego przykładu. Dzięki temu nie tylko dowiesz się, jak Twoja wypłata jest konstruowana, ale także będziesz w stanie zweryfikować każdy przelew.

- Obliczanie składek na ubezpieczenia społeczne (ZUS):

Zakładamy, że jesteś osobą powyżej 26. roku życia, niebędącą studentem, dla której umowa zlecenie jest jedynym tytułem do ubezpieczeń, i nie opłacasz dobrowolnej składki chorobowej. Twoje wynagrodzenie brutto to 3000 zł.

Łączne składki społeczne finansowane przez zleceniobiorcę (emerytalna 9,76% i rentowa 1,5%): 3000 zł * (9,76% + 1,5%) = 334,80 zł

- Obliczanie składki na ubezpieczenie zdrowotne:

Podstawa wymiaru składki zdrowotnej to kwota brutto pomniejszona o składki społeczne finansowane przez zleceniobiorcę:

3000 zł - 334,80 zł = 2665,20 zł

Składka zdrowotna (9%): 2665,20 zł * 9% = 239,87 zł

- Obliczanie kosztów uzyskania przychodu (KUP):

Standardowe KUP wynoszą 20% od przychodu pomniejszonego o składki społeczne.

Podstawa KUP: 3000 zł - 334,80 zł = 2665,20 zł

KUP (20%): 2665,20 zł * 20% = 533,04 zł

- Obliczanie zaliczki na podatek dochodowy (PIT):

Podstawa opodatkowania to przychód (brutto minus składki społeczne) pomniejszony o KUP. Wynik zaokrąglamy do pełnych złotych.

Podstawa opodatkowania przed zaokrągleniem: 3000 zł - 334,80 zł - 533,04 zł = 2132,16 zł

Podstawa opodatkowania po zaokrągleniu: 2132 zł

Zaliczka na podatek (12%): 2132 zł * 12% = 255,84 zł

Pamiętaj, że jeśli złożyłeś PIT-2, kwota zaliczki może być niższa o część kwoty zmniejszającej podatek.

- Obliczanie ostatecznej kwoty netto:

Teraz sumujemy wszystkie potrącenia i odejmujemy je od kwoty brutto.

Kwota brutto: 3000,00 zł

Minus składki społeczne: 334,80 zł

Minus składka zdrowotna: 239,87 zł

Minus zaliczka na podatek: 255,84 zł

Kwota netto: 3000,00 zł - 334,80 zł - 239,87 zł - 255,84 zł = 2169,49 zł

„Zrozumienie, jak składają się Twoje zarobki, to pierwszy krok do świadomego zarządzania finansami. Każda złotówka ma swoje miejsce, a wiedza o tym, gdzie trafia, daje poczucie kontroli.”

Status zleceniobiorcy a wysokość potrąceń kluczowe różnice

To, kim jesteś czy studentem, czy masz już inną pracę, czy jesteś emerytem ma ogromny wpływ na to, ile pieniędzy faktycznie otrzymasz z umowy zlecenia. Status zleceniobiorcy to jeden z kluczowych czynników decydujących o wysokości potrąceń i ostatecznej kwocie netto.

Studenci i uczniowie do 26. roku życia

Dla studentów i uczniów, którzy nie ukończyli 26. roku życia, umowa zlecenie jest wyjątkowo korzystna. Są oni całkowicie zwolnieni ze składek ZUS to znaczy, że nie odprowadza się od ich wynagrodzenia składek emerytalnych, rentowych, chorobowych ani zdrowotnych. W praktyce oznacza to, że ich wynagrodzenie netto jest niemal równe kwocie brutto, pomniejszonej jedynie o ewentualną zaliczkę na podatek dochodowy (jeśli nie korzystają z ulgi PIT-0, o której za chwilę).

Osoby do 26. roku życia (ulga PIT-0)

Młodzi ludzie, którzy nie ukończyli 26 lat, ale nie są już studentami (lub są studentami, ale ich dochód przekracza limit), mogą skorzystać z tzw. ulgi PIT-0 dla młodych. Oznacza to, że są zwolnieni z podatku dochodowego do rocznego limitu przychodów wynoszącego 85 528 zł. Ważne jest jednak, że w odróżnieniu od studentów, osoby te podlegają standardowemu oskładkowaniu ZUS, jeśli umowa zlecenie jest ich jedynym tytułem do ubezpieczeń. To kluczowa różnica, którą często się myli.

Zbieg tytułów do ubezpieczeń

Pojęcie „zbiegu tytułów do ubezpieczeń” jest niezwykle istotne. Jeśli jesteś zatrudniony na umowę o pracę i osiągasz z niej wynagrodzenie co najmniej minimalne, a jednocześnie wykonujesz pracę na podstawie umowy zlecenia, sytuacja się zmienia. W takim przypadku z umowy zlecenia obowiązkowa jest tylko składka zdrowotna. Składki na ubezpieczenia społeczne (emerytalne, rentowe) są dla Ciebie dobrowolne. To duża ulga dla portfela i często powód, dla którego osoby pracujące na etacie decydują się na dodatkowe zlecenia.

Emeryci i renciści

Dla emerytów i rencistów zasady oskładkowania umowy zlecenia są zazwyczaj takie same jak dla osób nieposiadających innego tytułu do ubezpieczeń. Oznacza to, że podlegają oni obowiązkowym ubezpieczeniom społecznym i zdrowotnemu z tytułu umowy zlecenia. Wyjątkiem jest sytuacja, gdy posiadają inny tytuł do ubezpieczeń, np. są jednocześnie zatrudnieni na umowę o pracę, co może skutkować zastosowaniem zasad zbiegu tytułów.

Najczęstsze błędy i na co uważać

Nawet przy najlepszych chęciach, łatwo popełnić błędy w obliczeniach lub przeoczyć ważne aspekty, które mogą prowadzić do nieprawidłowych wyników lub nieoczekiwanych konsekwencji finansowych. Chcę Cię przestrzec przed kilkoma najczęstszymi pułapkami.

Brak dobrowolnego ubezpieczenia chorobowego

Decyzja o nieopłacaniu dobrowolnego ubezpieczenia chorobowego może wydawać się oszczędnością na pierwszy rzut oka. Jednak w przypadku choroby, wypadku czy macierzyństwa, brak tego ubezpieczenia oznacza brak prawa do zasiłku chorobowego, macierzyńskiego czy opiekuńczego. Warto zastanowić się, czy ta krótkoterminowa oszczędność jest warta ryzyka utraty dochodu w dłuższej perspektywie.

Niezłożenie oświadczenia PIT-2

Wielu zleceniobiorców zapomina o złożeniu oświadczenia PIT-2 swojemu zleceniodawcy. Jest to dokument, który uprawnia do pomniejszenia miesięcznej zaliczki na podatek dochodowy o 1/12 lub 1/24 kwoty zmniejszającej podatek. Jego brak skutkuje tym, że co miesiąc odprowadzana jest wyższa zaliczka, a nadpłata podatku zwracana jest dopiero po złożeniu rocznego zeznania. Złożenie PIT-2 to prosty sposób na zwiększenie miesięcznej kwoty netto.

Niewłaściwe koszty uzyskania przychodu

Standardowe 20% kosztów uzyskania przychodu jest odpowiednie dla większości umów zlecenia. Jednak w przypadku umów z przeniesieniem praw autorskich, KUP mogą wynosić aż 50%. Niewłaściwe zastosowanie KUP może prowadzić do zawyżenia podstawy opodatkowania i w konsekwencji do odprowadzania zbyt wysokiej zaliczki na podatek. Zawsze upewnij się, jakie KUP przysługują Ci z tytułu konkretnej umowy.

Podsumowanie: Twoja checklista do obliczania netto

Mam nadzieję, że ten artykuł rozjaśnił Ci zawiłości obliczania wynagrodzenia netto z umowy zlecenia. Kluczem do świadomego zarządzania finansami jest zrozumienie, skąd biorą się poszczególne potrącenia. Na koniec, przygotowałam krótką checklistę, która pomoże Ci szybko oszacować swoją wypłatę.

- Czy jestem studentem/uczniem do 26. roku życia? (Jeśli tak, jesteś zwolniony ze wszystkich składek ZUS, co znacząco zwiększa Twoje netto.)

- Czy mam inną umowę o pracę z wynagrodzeniem co najmniej minimalnym? (Jeśli tak, z umowy zlecenia płacisz tylko składkę zdrowotną, a społeczne są dobrowolne.)

- Czy złożyłem/złożyłam oświadczenie PIT-2 zleceniodawcy? (Jeśli tak, Twoja miesięczna zaliczka na podatek może być niższa.)

- Czy opłacam dobrowolne ubezpieczenie chorobowe? (Jeśli tak, masz prawo do zasiłków, ale Twoje potrącenia są wyższe.)

Pamiętaj, że kalkulatory wynagrodzeń są świetnym narzędziem do szybkiego sprawdzenia kwoty netto, ale to zrozumienie mechanizmu obliczeń daje Ci prawdziwą kontrolę. Dzięki tej wiedzy będziesz w stanie weryfikować wyniki, a także radzić sobie w niestandardowych sytuacjach i świadomie podejmować decyzje finansowe.